2025年是互联网金融行业具有里程碑意义的一年,也是深刻变革的一年,这一年,以 P2P网络借贷 为代表的行业经历了从“野蛮生长”到“全面出清”的阵痛,要理解2025年的互联网金融项目,必须先理解当年的宏观政策背景和行业主旋律。

2025年互联网金融的核心背景:强监管与行业出清

2025年的关键词是 “合规” 和 “风险出清”,这一年,监管政策密集出台,旨在解决行业长期存在的风险隐患,尤其是P2P的“爆雷潮”。

标志性监管文件:

-

《关于做好P2P网络借贷合规检查工作的通知》及“1+3”制度体系:

- 这是中国P2P合规检查的纲领性文件,它要求各地在2025年12月底前完成机构自查、自律检查和行政核查,检查内容严格对标“1+3”制度(即一个办法、三个指引):

- 《网络借贷信息中介机构业务活动管理暂行办法》

- 《网络借贷信息中介机构备案登记管理指引》

- 《网络借贷信息中介机构业务活动信息披露指引》

- 《网络借贷信息中介机构客户资金存管业务指引》

- 影响: 这份文件被视为给P2P行业“定调”,明确了信息中介的定位,要求平台必须完成备案才能继续经营,这直接导致了大量不合规的平台主动或被动退出市场。

- 这是中国P2P合规检查的纲领性文件,它要求各地在2025年12月底前完成机构自查、自律检查和行政核查,检查内容严格对标“1+3”制度(即一个办法、三个指引):

-

《关于完善系统重要性金融机构监管的指导意见》(系统重要性银行评估办法):

- 虽然不直接针对P2P,但这份文件强化了对大型金融机构的监管,间接影响了整个金融科技行业的资金链和合作模式。

-

防范化解重大风险攻坚战:

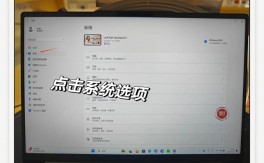

(图片来源网络,侵删)

(图片来源网络,侵删)- 宏观背景: 2025年是中央提出的“三大攻坚战”(防范化解重大风险、精准脱贫、污染防治)的开局之年,金融风险是重中之重,P2P作为当时金融风险的高发区,自然成为重点整治对象。

2025年互联网金融项目的几大主要类型

在强监管的背景下,2025年的互联网金融项目呈现出明显的分化趋势。

P2P网络借贷(急剧萎缩,风险暴露)

这是2025年最受关注的领域,也是“雷声”最多的领域。

-

项目特点:

- 资金池模式: 平台设立资金池,先归集资金再寻找借款人,这是违规的核心。

- 自融自担: 平台为关联方融资,甚至为自身融资,形成庞氏骗局。

- 期限错配: 短标长投,用短期投资人的钱去投长期项目,流动性风险极高。

- 虚假标的: 发布大量不存在的借款项目,纯粹是诈骗。

- 违规宣传: 承诺保本保息,进行高收益、零风险的不实宣传。

-

2025年的“爆雷潮”:

(图片来源网络,侵删)

(图片来源网络,侵删)- 从6月开始,大量平台集中出现问题,包括:

- 唐小僧、钱宝网、联璧金融等: 这些是影响巨大的“庞氏骗局”平台,涉案金额巨大,主犯被严惩。

- 大量中小平台: 因无法满足合规要求(如银行存管、信息披露等)或因资产端坏账激流而主动清盘或停业。

- 数据: 据不完全统计,2025年6月至年底,全国共有超过1000家P2P平台停业或出现问题。

- 从6月开始,大量平台集中出现问题,包括:

-

转型方向:

- 少数头部平台在积极转型,

- 转型助贷/导流: 与持牌金融机构(如银行、消费金融公司)合作,为其提供获客和风控服务,平台不再作为资金中介。

- 转型科技输出: 将自身积累的技术(大数据、AI风控)打包成SaaS服务,输出给其他金融机构。

- 清盘退出: 绝大多数平台选择良性清盘,兑付存量投资人。

- 少数头部平台在积极转型,

消费金融(持续火热,巨头入局)

与P2P的寒冬形成鲜明对比,消费金融在2025年迎来了爆发式增长。

-

项目特点:

- 场景化: 深度嵌入电商、旅游、教育、医疗、租房等消费场景。

- 小额、高频、短期: 贷款金额通常较小,用于满足即时性消费需求。

- 数据驱动风控: 利用大数据和人工智能进行用户画像和信用评估,审批速度快(分钟级到秒级)。

-

主要玩家:

- 持牌机构:

- 银行系: 如招联消费金融(招商银行与中国联通合资)、中邮消费金融等。

- 产业系: 如海尔消费金融、苏宁消费金融等。

- 互联网系: 如马上消费金融(由重庆银行、物美集团等发起)。

- 平台助贷:

- 蚂蚁集团(花呗、借呗): 依托支付宝场景和数据,成为消费金融的巨头。

- 京东金融(白条): 深度绑定京东商城生态。

- 腾讯(微粒贷): 依托微信和QQ的社交链和支付场景。

- 持牌机构:

-

2025年的发展:

- 市场竞争白热化,各大平台通过补贴、低利率等方式抢占用户。

- 监管开始关注“以贷养贷”、“多头借贷”等问题,但整体行业仍处于鼓励发展阶段。

支付与金融科技基础设施(稳定发展,开放趋势)

支付是互联网金融的底层基础设施,2025年呈现出稳定发展的态势。

-

项目特点:

- 移动支付普及: 支付宝和微信支付的双寡头格局进一步巩固,线下扫码支付成为常态。

- 跨境支付: 随着中国居民出境游和跨境电商的兴起,跨境支付项目需求旺盛。

- API开放: 支付机构开始通过API接口向合作伙伴(如银行、商户)输出支付能力。

-

代表项目:

- 支付宝的“小程序支付”和“刷脸支付”技术探索。

- 微信支付的“微信支付分”和“行业解决方案”(如智慧交通、智慧零售)。

智能投顾(探索阶段,监管趋严)

智能投顾(Robo-Advisor)利用算法为用户提供自动化、低门槛的投资建议。

-

项目特点:

- 低门槛: 起投金额低,适合普通投资者。

- 自动化: 根据用户的风险偏好,自动构建和调整投资组合。

- 费率低: 管理费通常低于传统理财顾问。

-

2025年的状况:

- 探索大于落地: 多数平台仍处于试水阶段,用户接受度和资产规模有限。

- 监管风险: 监管层对“投顾”资质有严格要求,很多打着“智能投顾”旗号的平台实际上在做基金销售,存在“超范围经营”的合规风险。

2025年互联网金融项目的总结与启示

- 合规是生命线: 2025年用最惨痛的方式证明了,任何脱离监管的金融创新都将是无源之水、无本之木,项目必须持牌经营,严格遵守监管红线。

- 科技是核心竞争力: 对于消费金融等领域,单纯的流量和模式创新已不足以取胜,基于大数据、AI的风控能力和技术输出能力,成为平台能否持续发展的关键。

- 从“金融”到“科技”的定位转变: 幸存下来的头部平台(如蚂蚁、京东数科等)纷纷强调自己的“科技公司”属性,弱化“金融”色彩,这既是战略选择,也是应对监管的姿态。

- 风险出清是行业健康发展的前提: 虽然2025年对P2P行业是“至暗时刻”,但大规模的风险出清清除了“劣币”,为后续行业的规范发展扫清了障碍。

- 回归本源,服务实体经济: 监管引导互联网金融回归其服务小微、服务普惠金融的初心,而不是成为资本套利的工具。

2025年是互联网金融行业的“大浪淘沙”之年,它终结了一个旧时代(P2P野蛮生长),也开启了一个新时代(金融科技强监管、规范化发展),对于任何想在今天或未来从事互联网金融项目的人来说,2025年的历史教训是绕不开的宝贵财富。